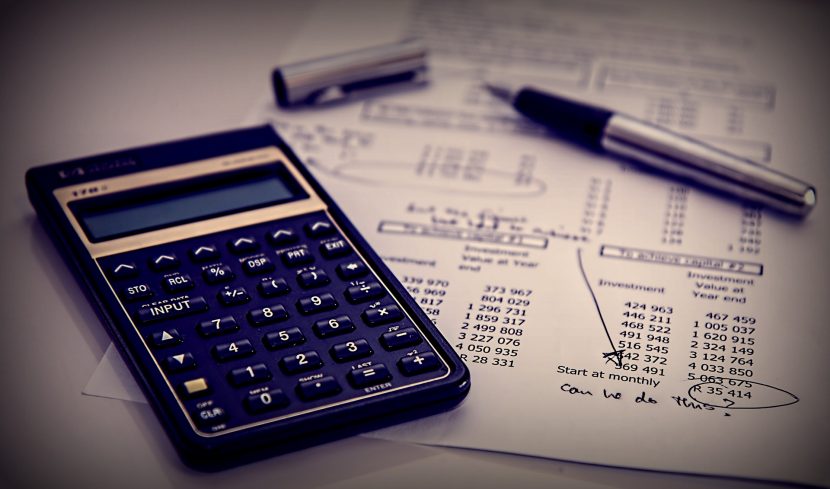

CRÉDIT IMMOBILIER : COMMENT LES BANQUES ÉVALUENT-ELLES LA SOLVABILITÉ DES EMPRUNTEURS ?

Conformément à la législation, une banque ou un établissement financier, sollicité dans le cadre d’une demande de prêt immobilier, a pour obligation de vérifier la solvabilité du demandeur. L’opération doit être rigoureuse et contrôlée, elle précède la signature éventuelle du contrat. Parmi les documents contrôlés, on trouve les comptes bancaires de l’emprunteur, mais aussi le […]